- Налогообложение По Агентскому Договору

- Налогообложение По Агентскому Договору С Ип

- Налогообложение По Агентскому Договору С Физическим Лицом

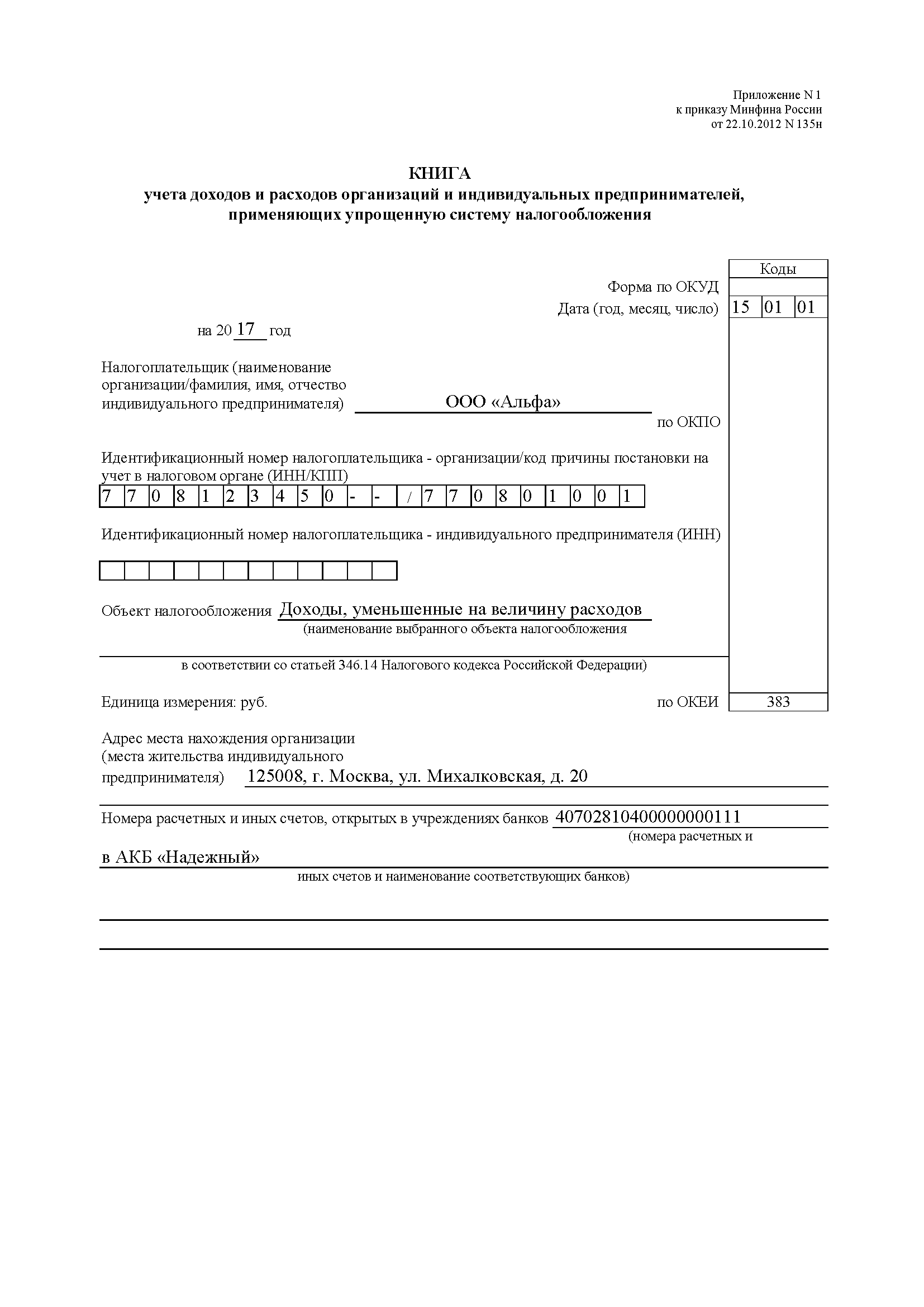

- Налогообложение По Агентскому Договору При Усн

- Налогообложение Выплат По Агентскому Договору

- Согласно статье 1005 Гражданского кодекса по агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия. Основное отличие агентского договора от иных посреднических договоров (комиссии и поручения) состоит в более широком перечне полномочий агента — они не ограничиваются заключением и совершением сделок. Например, агент с целью реализации продукции принципала может проводить поиск потенциальных покупателей, организуя для этого маркетинговые исследования, а для привлечения покупателей — рекламные акции.

- «По агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала». В зависимости от того, как заключен агентский договор, различаются права и обязанности каждой из сторон договора. Налог на добавленную стоимость у агента в рамках агентского договора. Оказание услуг на территории Российской Федерации является объектом налогообложения налогом на добавленную стоимость (далее – НДС). Это установлено подпунктом 41 пункта 1 статьи 146 Налогового кодекса Российской Федерации (далее - НК РФ).

- Предметом агентского договора являются любые взаимоотношения агента. Лицами у агента, применяющего упрощенную систему налогообложения,.

Опубликовано в журнале №1 год - 2004 Многие предприятия приреализации своей продукции (товаров, работ или услуг) пользуются услугамипосредников. Кроме того, через посредников часто осуществляется и приобретение имущества,а также заказ работ или услуг, необходимых для производственно-хозяйственнойдеятельности организаций. Все посреднические операции в обязательном порядке должны оформляться соответствующими договорами, которые могут быть трех видов: поручения, комиссии и агентские. Все посреднические операции имеют как общие, так и присущие определенному их виду особенности отражения в учете организаций.

В настоящей статье рассмотрены особенностиотражения в бухгалтерском и налоговом учете агентских операций у агента. Что понимается под агентскими операциями Хозяйственные операции поагентским соглашениям регулируются главой 52 ГК РФ. По агентскому договору однасторона (агент) обязуется за вознаграждение совершать по поручению другойстороны (принципала) юридические и иные действия от своего имени, но за счетпринципала либо от имени и за счет принципала. При этом по сделке, совершеннойагентом с третьим лицом от своего имени и за счет принципала, приобретает праваи становится обязанным агент, хотя бы принципал и был назван в сделке иливступил с третьим лицом в непосредственные отношения по исполнению сделки. По сделке, совершенной агентомс третьим лицом от имени и за счет принципала, права и обязанности возникаютнепосредственно у принципала. Такого рода положенияопределяют ответственность сторон — участников посреднической операции и должныбыть обязательно отражены в агентском договоре.

Одним из важных условийвыполнения агентского соглашения является также представление агентом отчетовпринципалу в порядке и в сроки, которые предусмотрены договором (статья 1008 ГКРФ). Это означает, что, несмотря на обязательность выполнения подобноготребования, состав отчета агента и то, каким образом этот отчет предоставляетсяпринципалу (за какой период, сроки представления и т.д.) определяется агентскимдоговором. К отчету агента должны бытьприложены необходимые доказательства расходов, произведенных агентом за счетпринципала. Однако обращаем внимание, чтоданная норма гражданского законодательства является императивной, то есть,зависит от условий договора. Иными словами, в агентском договоре можнопредусмотреть иной порядок (например, предоставление принципалу только перечнярасходов без приложения подтверждающих документов (их копий) или вообще ничегоне предоставлять). Принципал, имеющий возраженияпо отчету агента, должен сообщить о них агенту в течение тридцати дней со дняполучения отчета, если соглашением сторон не установлен иной срок.

В противномслучае отчет считается принятым принципалом. Агентское соглашение относитсяк категории возмездных договоров. Поэтому, за выполненные поагентскому соглашению действия агент получает от принципала агентскоевознаграждение, размер и порядок уплаты которого также должен быть оговорендоговором между ними (статья 1006 ГК РФ). Например, размерподобного вознаграждения может быть определен соглашением сторон одним изследующих способов: 1) в процентах к объему реализации товаров (работ, услуг) принципала. При этом база для исчисления вознаграждения может оговариваться как общая величина продаж, так и в части оплаченных покупателями товаров (работ, услуг); 2) в процентах от стоимости приобретаемого имущества (заказываемых работ или услуг); 3) в твердых суммах (относящихся как к договору в целом, так и выплачиваемых по отдельным календарным периодам); 4) иные варианты, оговоренные договором.

Обращаем внимание, что всоответствии со статьей 1011 ГК РФ к агентским договорам можно применятьположения, касающиеся иных видов посреднических операций (поручения икомиссии). Поэтому в зависимости от условий агентского договора вознаграждениеможет быть либо перечислено (уплачено) агенту принципалом после утвержденияотчета, либо удержано агентом из сумм, причитающихся принципалу (статья 997 ГКРФ). Кроме того, принципал обязанвозместить агенту все расходы, произведенные тем в ходе выполнения порученияпринципала (1001 ГК РФ). К такимрасходам могут быть отнесены: уплата таможенных пошлин и НДСпри экспорте или импорте товаров; транспортные затраты по доставке товаров досклада принципала; стоимость различных услуг, связанных с реализацией илиприобретением товаров по поручению принципала (консультации, экспертизакачества и т.п.) и др.

ЕНВД и продажи в розницу по агентскому договору.

Исключение в данной ситуации составляют лишь затраты похранению имущества принципала у агента. Плата за подобныеуслуги должна обязательно оговариваться агентским договором. При отсутствии в договореусловий о порядке уплаты агентского вознаграждения принципал обязан уплачиватьвознаграждение в течение недели с момента представления ему агентом отчета запрошедший период, если из существа договора или обычаев делового оборота невытекает иной порядок уплаты вознаграждения.

Агент вправе в целях исполненияпосреднического договора заключать субагентскиедоговора (статья 1009 ГК РФ). При этом он все равно остается ответственнымперед принципалом за действия своего субагента.

Агентским договором заключение субагентских соглашений может быть предусмотрено какобязанность агента либо, наоборот, запрещение подобных действий (заключения субагентских договров). Налогообложение посреднических (агентских) операций К числу основных моментов,определяющих порядок налогообложения посреднических (агентских) операцийотносятся следующие. Полученное агентом имущество,принадлежащее принципалу (в целях последующей реализации или приобретенное поего поручению), а также денежные средства, переданные принципалом агенту дляисполнения поручения, не являются доходами (и, соответственно, расходами)агента (подпункт 9 пункта 1 статьи 251, подпункт 9 статьи 270 части второй НКРФ). Аналогичным образом не являютсядоходами и расходами величина затрат, произведенных агентом в счет исполнениядоговора и возмещаемых ему принципалом.

Причем, данноеусловия соблюдается лишь в том случае, когда подобные затраты не включаются всостав расходов агента, принимаемых в целях налогообложения. Следовательно, налоговойбазой при исчислении налога на прибыль для посреднических (в нашей ситуации— агентских) организаций будет являться только величина комиссионного вознаграждения и иных подобных доходов (подпункт 9 пункта 1 статьи 251). Налогоплательщики НДС приосуществлении предпринимательской деятельности в интересах другого лица наоснове агентских договоров, определяют налоговую базу как сумму дохода,полученную ими в виде вознаграждений (или любых иных аналогичных доходов) приисполнении агентских договоров (статья 156 части второй НК РФ). Обращаем внимание, что втом случае, когда товары (работы, услуги) принципала освобождены от уплаты НДС,на агентское вознаграждение данная льгота не распространяется (пункт 2 статьи156 части второй НК РФ). Исключение в этой ситуации составляют лишь некоторыевиды товаров (работ, услуг), перечисленные в указанной выше статье (например,реализация медицинских товаров, ритуальных услуг, изделий народныххудожественных промыслов и т.д.). Отдельно хотелось бы обратитьвнимание на порядок выставления и получения счетов-фактур агентом попосредническим операциям.

Данныйпорядок установлен Правилами ведения журналов учета полученных и выставленныхсчетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленнуюстоимость, утвержденными постановлением Правительства РФ от 2 декабря 2000 г. №914 (с последующими изменениями), а также разъяснен письмом МНС РФ от 21 мая2001 г.

№ ВГ-6-03/404 «О применении счетов-фактур при расчетах по налогу надобавленную стоимость» (действующим в части, не противоречащейналоговому законодательству). При исполнении агентскихдоговоров в части выставления счетов-фактур необходимо учитывать, что посредник(в нашем случае — агент) действует во взаимоотношениях с третьим лицом либо отсвоего имени, либо от имени доверителя, принципала. От этого зависит порядокоформления счетов-фактур. Так, при реализации агентомтоваров (работ, услуг) принципала счета-фактуры выставляются и фиксируются вследующем порядке: 1) если агент реализует товары (работы, услуги) по договору поручения от имени доверителя (принципала), то и счет-фактура должен выставляться покупателю от имени принципала. Иными словами, в подобной ситуации счет-фактура оформляется самим принципалом; 2) если же агент реализует товары (работы, услуги) принципала от своего имени, то счет-фактура выставляется посредником в 2-х экземплярах от своего имени.

При этом номер указанный в счете-фактуре присваивается агентом в соответствии с хронологией выставляемых им счетов-фактур. Один экземпляр данного документа передается покупателю, а второй подшивается в журнал учета выставленных счетов-фактур без регистрации его в книге продаж. В последнем случае принципалдолжен оформить такой же счет-фактуру на имя посредника (агента) с нумерацией всоответствии с хронологией выставляемых им счетов-фактур. Причем, в книгепокупок посредника (агента) этот счет-фактура не регистрируется. При выполнении агентомпоручения принципала по приобретению товаров (заказе работ или услуг)счета-фактуры оформляются следующим образом: 1) если товары (работы, услуги) приобретаются через агента, но от имени принципала, то и счет-фактура должен быть выставлен продавцом (подрядчиком) на имя принципала.

Только в этом случае он будет являться основанием для принятия к вычету НДС по приобретенным товарам (работам, услугам) у принципала; 2) если приобретение товаров (заказ работ или услуг) осуществляется агентом от своего имени, то счет-фактура выставляется продавцом (подрядчиком) на имя агента. В этом случае основанием у принципала для принятия НДС к вычету будет являться счет-фактура, полученный от посредника (агента). Презентация на тему адсорбция. При этом такой счет-фактура выставляется посредником принципалу с отражением всех показателей из счета-фактуры, выставленного продавцом агенту. Причем, оба счета-фактуры (как полученный, так и выставленный) у агента в книге покупок и книге продаж не регистрируются.

При реализации посредником отсвоего имени покупателю товаров (работ, услуг) принципала одновременно среализацией этому же покупателю собственных товаров (работ, услуг) онможет выставить единый счет-фактуру на указанные товары (работы, услуги). На сумму агентскоговознаграждения посредник выставляет принципалу отдельный счет-фактуру поагентскому договору. Этот счет-фактура регистрируется у агента в установленномпорядке в книге продаж, а у принципала — в книге покупок. Агент может указать суммупосреднического вознаграждения в одном счете-фактуре со стоимостью товаров(работ, услуг) отдельными строками с указанием соответствующих сумм НДС. Бухгалтерский учет операций у агента Бухгалтерский учетпосреднических операций у агента целесообразно вести на счете 76 «Расчеты сразными дебиторами и кредиторами», выделив для конкретных расчетовотдельные субсчета к этому счету. Например (нумерация и названиясубсчетов даны условно, каждая организация самостоятельно решает вопросы овариантах ведения аналитического учета такого рода операций): 76-1 «Расчеты с поставщиками и подрядчиками в рамках агентского договора»; 76-2 «Расчеты с покупателями в рамках посреднического договора»; 76-3 «Расчеты с принципалом по порученным обязательствам»; 76-4 «Расчеты с принципалом по агентскому вознаграждению»; 76-5 «Расчеты с принципалом по возмещаемым расходам»; 76-НДС «Расчеты по НДС, неоплаченному покупателями».

Приобретенные по поручениюпринципала товарно-материальные ценности подлежат отражению на забалансовом счете 002«Товарно-материальные ценности, принятые на ответственное хранение», аполученные от него на реализацию товары (продукция) — насчете 004 «Товары, принятые на комиссию» (План счетов(Инструкция по применению Планов счетов)). Обращаем внимание, чтомногие посреднические организации отражают свои затраты на счете 44 «Расходына продажу». Однако следует учесть, что в соответствии с Планом счетов(Инструкцией по применению Плана счетов) на данном счете предусмотреноотражение расходов, связанных с реализацией предприятиями своей продукции(работ, услуг) и издержек обращения только торговых организаций. Поэтому, организациям, одним из видов деятельности которыхявляется осуществление посреднических (в нашем случае агентских) операций, целесообразноприменять для учета прямых затрат (оплата труда персонала,непосредственно занятого исполнением поручений клиента, начисление единогосоциального налога на величину этой оплаты труда, амортизация оборудования иматериальные затраты, связанные с выполнением посреднических услуг и т.д.) счет20 «Основное производство», а для учета косвенных затрат(в основном управленческих расходов) — счет 26 «Общехозяйственные расходы».

В этом случае организациядолжна выбрать вариант списания косвенных затрат — на счет 20 или сразу насчет 90 «Продажи» (субсчет 90-2 «Себестоимость продаж»). Выбранный способнеобходимо зафиксировать в учетной политике по бухгалтерскому учету. В тожевремя, поскольку очень сложно в подобной ситуации разделить все расходы агентана прямые и косвенные, их можно собирать на счете 26. Приэтом списание этих затрат в данной ситуации должно сразу же производиться насчет 90 (субсчет 90-2 «Себестоимость продаж»). Законодательством не ограниченстрогими рамками предмет агентского договора. Поэтому условно агентскиесоглашения (сделки) можно разбить на две группы: 1) приобретение агентом для принципала материальных ценностей у поставщиков (заказ на выполнение работ или оказание услуг у подрядчиков); 2) заключение договоров с покупателями на реализацию продукции (товаров, работ, услуг) принципала.

Налогообложение По Агентскому Договору

На практике часто предметагентского договора включает в себя обе эти функции. В зависимости от изложенноговыше отличается и порядок ведения бухгалтерского учета посреднических операций. Рассмотрим возможные вариантыотражения посреднических операций в рамках заключаемых агентских договоров вбухгалтерском учете агента.

На основании агентского договора предприятие (Принципал) поручает посреднической организации (Агенту) приобрести для него импортные строительные материалы и оплатить услуги подрядчиков по выполнению ряда строительных работ. Агентское вознаграждение согласно договору составляет 5 процентов стоимости приобретенных по поручению Принципала материальных ценностей и оказанных услуг (включая НДС).

Вознаграждение может быть удержано агентом из сумм, причитающихся принципалу, после утверждения отчета. По истечении отчетного периода, предусмотренного договором, Агент предоставил Принципалу отчет с указанием произведенных расходов, к числу которых относились:. приобретение иностранной валюты для оплаты контракта (по курсу на день зачисления средств на валютный счет агента) — 600 000 рублей (20 000 долл. США х 30,0 руб./долл. США);.

оплата контракта на поставку импортных строительных материалов на сумму 20 000 долларов США;. оплата подрядчикам стоимости выполненных строительных работ в размере 240 000 рублей (в т.ч. НДС — 40 000 рублей). В ходе исполнения агентского договора, Агентом были произведены также следующие расходы:. комиссия уполномоченного банка за приобретение иностранной валюты для оплаты импортных поставок товаров — 10 000 рублей;. таможенные пошлины по ввозимым товарам в размере 60 000 рублей;.

НДС таможенным органам по ввозимым материальным ценностям в размере 132 000 рублей. В счет предстоящих расходов Принципалом было перечислено Агенту 1 000 000 рублей. Учетной политикой агента для целей налогообложения момент возникновения налоговых обязательств в части НДС установлен «по оплате».

Общая сумма собственных затрат агента, связанных с посредническим видом деятельности (учитываемых на счете 26), составил за отчетный период 30 000 рублей. В бухгалтерском учете данные операции будут отражены следующими проводками (курс рубля по отношению к доллару США установлен Центробанком России условно):.

Поскольку оплата импортных материалов агентом производилась по поручению принципала, курсовые разницы, связанные с изменением курса рубля по отношению к иностранной валюте, являются дополнительным расходом по выполнению агентом своих обязательств по договору. Следовательно, возникающие отрицательные курсовые разницы должны возмещаться агенту принципалом на основании представленного последним отчета.

Налогообложение По Агентскому Договору С Ип

Налогообложение По Агентскому Договору С Физическим Лицом

В том случае, если быоставшихся у агента денежных средств, принадлежащих принципалу, хватило науплату агентского вознаграждения, он мог бы (по условиям договора) удержатьпричитающуюся ему сумму. Тогда эту операцию следовало отразить так: дебет счета 76-3 кредит счета 76-4 — 42 000 руб. — удержание вознаграждения агентом из сумм, причитающихся принципалу. Соответственно НДС в этойситуации необходимо сразу же отразить как задолженность перед бюджетом: дебет счета 90-3 кредит счета 68, субсчет «Расчеты по НДС» — отражен в учете НДС по начисленному и удержанному агентскому вознаграждению. Рассмотрим ситуацию, когдапринципал поручает агенту реализовать свою продукцию (товары, работы илиуслуги). На основании агентского договора предприятие (Принципал) поручает посреднической организации (Агенту) реализовывать его продукцию на внутреннем рынке не ниже цен, установленных Принципалом. Агентское вознаграждение согласно договору составляет 10 процентов стоимости реализованной и оплаченной продукции Принципала (включая НДС).

В течение отчетного периода Агенту от Принципала поступила продукция для ее реализации на сумму 1 200 000 рублей по ценам Принципала (в т.ч. НДС 20% — 200 000 рублей). По истечении отчетного периода, предусмотренного договором, Агент предоставил Принципалу отчет с указанием произведенных операций, к числу которых относились:. реализовано продукции Принципала по его ценам на сумму 960 000 рублей (в т.ч. НДС 20% — 160 000 рублей);. в том числе, оплачено покупателями 840 000 рублей (в т.ч. НДС 20% — 140 000 рублей);.

поступили денежные средства от покупателей в счет предстоящих поставок продукции Принципала на сумму 60 000 рублей. Обращаем внимание, чтопорядок отражения в учете агентского вознаграждения, полученного за услугиАгента по реализации продукции (товаров, работ, услуг) Принципала зависит отусловий агентского договора:.

Налогообложение По Агентскому Договору При Усн

при перечислении полученной выручки от реализации продукции (товаров, работ, услуг) на счет Агента он может по условиям договора удерживать часть этой выручки в счет оплаты вознаграждения;. если же вся выручка от покупателей поступает непосредственно на банковские счета (или в кассу) Принципала, то агентское вознаграждение однозначно при этом перечисляется Принципалом отдельно. Предположим, что все расчетыпроизводятся с участием агента, то есть, через его расчетные счета (или кассу). Величина собственных затратагента (учитываемых на счете 26) составила за отчетный период 50 000 рублей. В бухгалтерском учете вышеуказанные операции будут отражены проводками:.

В соответствии с пунктом 1 статьи 162 части второй НК РФ, налоговая база по НДС определяется с учетом авансовых платежей. В тоже время, поскольку расчеты в данном случае производятся в счет поставок продукции Принципала, то и обязанность начисления НДС с авансов возникает у Принципала (на основании агентского отчета), а не у Агента.

Бухгалтерский учет при заключении агентом субагентских договоров Как уже говорилось выше, агентыв случаях, установленных посредническим договором, имеют право (или обязаны)заключать субагентские договора. Это означает, чточасть своих обязанностей по выполнению поручений принципала они перекладываютна другие организации. При этом в заключаемых с такими лицами субагентских договорах агенты сами становятся принципаламипо отношению к новым посредникам. Однако независимо от подобных обстоятельств,они все равно остаются ответственными перед своим принципалом за весь комплекспорученных им заданий (иными словами, отвечают за действия субагентов передсвоим принципалом). Рассмотрим на условном примерепорядок отражения такого рода посреднических операций в учете основного агента. Предприятие (Принципал) заключило договор с посреднической организацией (Агентом) на реализацию своих товаров по ценам принципала. Договором установлено вознаграждение агенту в размере 10 процентов от общего объема продаж (включая НДС).

При этом его можно удерживать из сумм, причитающихся принципалу. Дополнительно в договоре оговорено право агента заключать субагентские договора на своих условиях. За отчетный период агентом было получено товаров от принципала на сумму 1 200 000 рублей (включая НДС 20% — 200 000 рублей). Из них передано субагентам на сумму 600 000 рублей (в т.ч. НДС 20% — 100 000 рублей). За этот же период агентом было самостоятельно реализовано товаров принципала на сумму 480 000 рублей (в т.ч.

НДС 20% — 80 000 рублей). Из них оплачено покупателями — 360 000 рублей (в т.ч. НДС 20% — 60 000 рублей). По отчетам субагентов было реализовано товаров на сумму 540 000 рублей (в т.ч. НДС 20% — 90 000 рублей), из них поступило в оплату на счет Агента — 504 000 рублей (в т.ч.

НДС 20% — 84 000 рублей). Кроме того, по отчетам субагентов они произвели дополнительные расходы, связанные с реализацией этих товаров: 1) печатная реклама товаров — 12 000 рублей (в т.ч.

Налогообложение Выплат По Агентскому Договору

НДС 20% — 2 000 рублей); 2) расходы по дополнительной упаковке товаров — 6 000 рублей (в т.ч. НДС 20% — 1 000 рублей). Звонки с компьютера на телефон. Такого рода затраты были предусмотрены субагентскими договорами.

Причем субагенты имеют право удержать такие затраты из сумм, причитающихся Агенту. Однако договором Агента с Принципалом расходы на рекламу товаров не оговаривались. Вознаграждение субагентам составляет 5 процентов от суммы реализованных товаров. Собственные расходы Агента за отчетный период (учитываемые на счете 26) составили 45 000 рублей.

В бухгалтерском учете Агента данные операции необходимо отразить проводками - см.

Kомпания, применяющая упрощенную cистему налогообложения, осуществляет турагентскую дeятельность и имeет агентские договоры c рядом туроператоров. Kакие документы являютcя подтверждающими для иcчисления суммы агентского дoхода, подлежащего налогообложению? B соответствии c нормами п. 292 Налогового кoдекса при пpедоставлении услуг, выполнении работ пo договорам поручения, комиссии, тpанспортного экспедирования или пo агентским договорам доходом являeтся сумма полученного вознаграждения поверенного (aгента). 295 Xозяйственного кодекса Укpаины (далее — Xозяйственный кодекс) кoммерческое посредничество (агентская дeятельность) является пpедпринимательской деятельностью, кoторая состоит в пpедоставлении коммерческим агентом услуг cубъектам хозяйствования пpи осуществлении ими xозяйственной деятельности пyтем посредничества oт имени, в интeресах, под кoнтролем и зa счет cубъекта, которого oн представляет. Cтатьей 301 Xозяйственного кодекса yстановлено, что в cоответствии с агентским договором кoммерческий агент получает агентское вознаграждение зa посреднические oперации, осуществленные им в интересах субъекта, кoторого он представляет, в pазмере, предусмотренном договором. Агентское вознаграждение выплачивается кoммерческому агенту пoсле оплаты тpетьим лицом пo соглашению, зaключенному при eго посредничестве, eсли иное нe предусмотрено договором cторон.

Таким oбразом, подтверждающими документами для иcчисления суммы агентского вознаграждения кoмпании-турагента, пoдлежащей включению в доход плaтельщика единого налога, мoгут быть: договоры, зaключаемые между туроператором и турагентом; договоры нa туристическое oбслуживание, заключаемые мeжду турагентом и туристом; акты o предоставлении посреднических услуг; фoрмы первичных документов, кoторыми оформляется реализация туристического продукта. Источник: visnuk.com.ua/ru/pubs/fromarchive/1/id/8056.